Čo je metóda efektívneho úroku?

Metóda efektívnej úrokovej sadzby sa používa na alokáciu úrokových nákladov počas doby životnosti finančných nástrojov pomocou štandardnej sadzby a trhovej sadzby finančného nástroja s cieľom dosiahnuť nominálnu hodnotu nástroja, ktorý sa predáva buď za diskont alebo za prémiu akumuláciou a amortizáciu úrokových výdavkov na účtovnú hodnotu finančného nástroja na systematickom a konzistentnom základe.

Ak je trhová sadzba vyššia ako kupónová sadzba, dlhopisy dlhopisov sa predávajú so zľavou, pretože kupujúci je ochotný zaplatiť nižšiu cenu, ako je trhová cena dlhopisu. Ak je trhová sadzba nižšia ako kupónová sadzba, dlhopisy dlhopisov sa predávajú s prirážkou. V ideálnej situácii sa kupónová sadzba presne zhoduje s trhovou sadzbou, čo znamená, že dlhopis je vydaný v nominálnej hodnote.

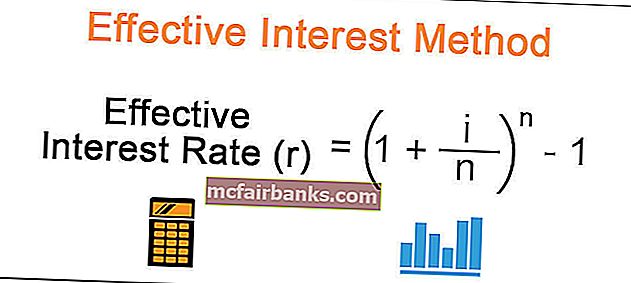

Vzorec metódy efektívneho úroku

Vzorec pre výpočet metódy efektívnej úrokovej sadzby je nasledovný,

Efektívna úroková sadzba (r) = (1 + i / n) ^ n - 1Kde,

i = úroková sadzba (kupónová sadzba), n = počet období za rok. Ak sa úroky platia polročne, potom by sa počet rokov mal vydeliť dvoma.

Príklady metódy efektívneho úroku

Ďalej uvádzame príklady výpočtu metódy efektívneho úroku -

Túto šablónu metódy Efektívny úrok Excel si môžete stiahnuť tu - Šablóna Efektívna úroková metóda Excel

Príklad č. 1 - dlhopis / dlhopis vydaný so zľavou

Finančný nástroj vydaný so zľavou znamená, že kupujúci zaplatil nižšiu hodnotu, ako je menovitá hodnota finančného nástroja. V takomto scenári predstavuje rozdiel medzi zaplatenou sumou a účtovnou hodnotou dlhopisu zľavu a odpisuje sa po dobu životnosti dlhopisu. Každý finančný nástroj má úrokovú sadzbu, ktorá sa nazýva kupónová sadzba vyplácaná ročne, polročne držiteľovi dlhopisu.

Rozdiel medzi vyplateným kupónom / úrokom a amortizovanou zľavou predstavuje nárast hodnoty dlhopisu. V deň splatnosti účtovná hodnota dlhopisu dosiahne nominálnu hodnotu dlhopisu a je vyplatená majiteľovi dlhopisu. Predpokladajme, že je vydaný 5-ročný dlhopis vo výške 100 000 dolárov s polročným kupónom 9% na 10% trhu 96 149 dolárov v januári 17 s výplatou úrokov v júni a januári.

Riešenie

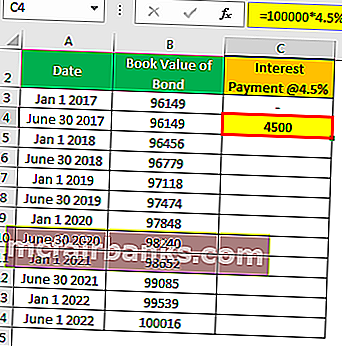

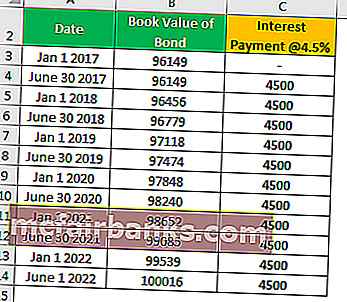

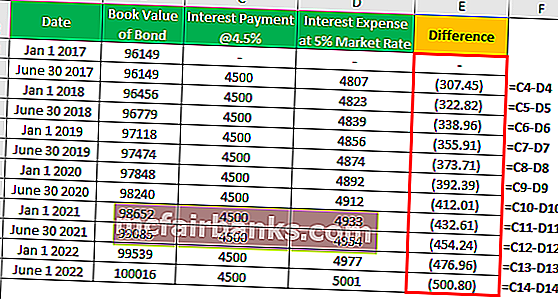

Výpočet platby úrokov

- = 100 000 * 4,5%

- = 4500

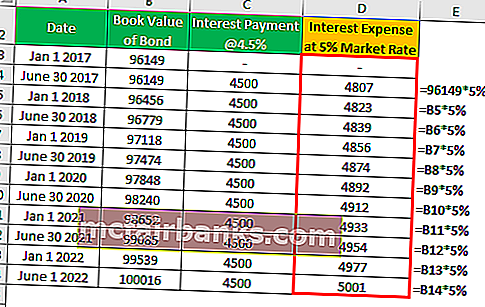

Výpočet úrokových nákladov

Rozdiel bude nasledovný -

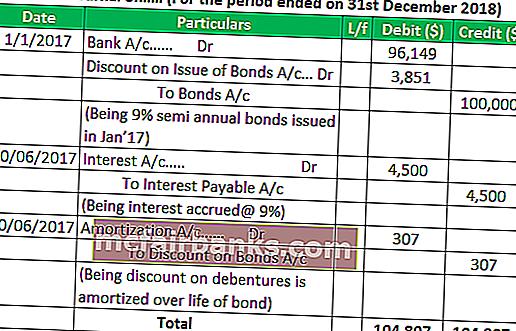

Účtovné zápisy dlhopisov vydaných so zľavou

Podobné príspevky sa budú odovzdávať každý rok. Pri splatnosti dlhopisu bude A / C na ťarchu a bankovým A / C bude pripísaných 100 000 USD.

Príklad č. 2 - Dlhopis / dlhopis vydaný za cenu Premium

Finančný nástroj vydaný s prirážkou znamená, že kupujúci zaplatil vyššiu hodnotu, ako je nominálna hodnota finančných nástrojov. V takomto scenári je rozdiel medzi zaplatenou sumou a účtovnou hodnotou dlhopisu prémiový a odpisuje sa počas životnosti dlhopisu. Každý finančný nástroj má úrokovú sadzbu, ktorá sa nazýva kupónová sadzba vyplácaná ročne, polročne držiteľovi dlhopisu.

Rozdiel medzi kupónom / zaplateným úrokom a amortizovanou prémiou je amortizácia na ocenenie hodnoty dlhopisu. V deň splatnosti účtovná hodnota dlhopisu dosiahne nominálnu hodnotu dlhopisu a je vyplatená vlastníkovi dlhopisu. Predpokladajme, že 5-ročný dlhopis vo výške 100 000 dolárov je vydaný s polročným kupónom 6% na 8% trhu 108 530 dolárov v januári 17 s výplatou úrokov v júni a januári.

Riešenie

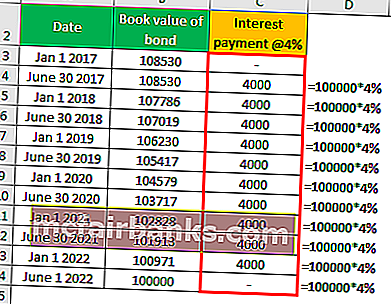

Výpočet platby úrokov

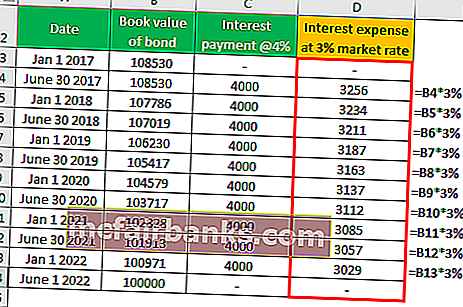

Výpočet úrokových nákladov

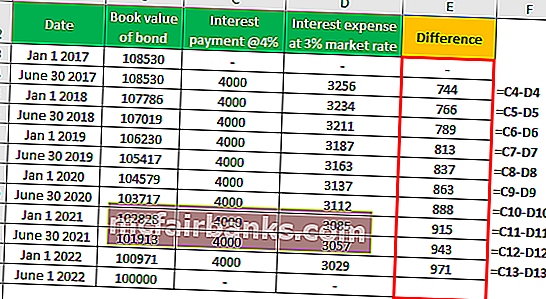

Rozdiel bude nasledovný -

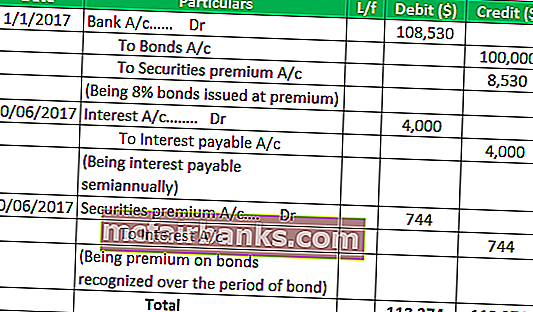

Účtovné zápisy dlhopisov vydaných s prirážkou

Podobné príspevky sa budú odovzdávať každý rok. Pri splatnosti dlhopisu bude A / C na ťarchu a bankovým A / C bude pripísaných 100 000 USD.

Príklad č. 3 - Dlhopis / dlhopis vydaný v ods

Finančný nástroj vydaný za nominálnu hodnotu znamená, že kupujúci zaplatil presnú hodnotu za finančné nástroje. V takomto prípade sa kupónová sadzba rovná trhovej sadzbe. Pretože účtovná hodnota dlhopisu sa presne rovná nominálnej hodnote dlhopisu, metóda efektívnej úrokovej sadzby nie je použiteľná. Bežné účtovné zápisy sa budú zasielať o vydaní dlhopisov, časovom rozlíšení a platbe úrokov, platbe sumy istiny pri splatnosti.

Praktické aplikácie metódy efektívneho záujmu

- Dlhopisy / dlhopisy vydané so zľavou a s prémiovým výnosom.

- Výpočet súčasnej hodnoty zabezpečovacích vkladov podľa IFRS.

- Výpočet súčasnej hodnoty minimálnych lízingových splátok na základe lízingových zmlúv.

Výhody

- Žiadny náhly poplatok alebo príjem do výkazu ziskov a strát. Zľavy a prémie sú rozložené do celej životnosti dlhopisu.

- V tejto metóde sa používajú lepšie účtovné postupy, ako napríklad koncept párovania

- Budúci vplyv na výkaz ziskov a strát je známy v dostatočnom predstihu, čo pomáha pri presnejšom rozpočte úrokových výdavkov.

Nevýhody

- Metóda je zložitejšia ako lineárna metóda amortizácie.

- Nie je užitočné pre odpisové účtovníctvo.

Záver

Na základe vyššie uvedenej diskusie môžeme konštatovať, že metóda efektívneho úroku je presnejším spôsobom výpočtu úrokových výdavkov ako iné metódy. Aj keď metóda efektívnej úrokovej sadzby má určité obmedzenia, v tejto metóde sa jasne dodržiava účtovný koncept, ako napríklad koncept párovania.